移動平均線(Moving Average)は、一定期間の価格の終値の平均値を繋ぎ合わせた折れ線グラフで、ほとんどの投資家が利用しているトレンド分析の一つです。

主に3種類あり、単純移動平均線(SMA)、指数平滑移動平均線(EMA)や加重移動平均線(WMA)があげられます。

EMAとWMAは直近の価格に比重を置いて計算されるため、SMAと比較して値動きに敏感に反応するため、売買シグナルが早く出易いのが特徴と言えます。

この3つの中でも特に使用されているのがSMAなので、今回は単純移動平均線(SMA)について、記事を書きます。

単純移動平均線とは

指定した期間の複数の終値について平均値を算出し、期間をずらしながら線でつないで表示したものです。

たとえば日足チャートにおいて20の期間を設定した場合、20日移動平均(20SMA)を指し、当日を含めた過去20日間の終値を合計し、日数の20で割って平均した数値を1日ごとに計算して線でつなぎます。

つまり終値が徐々に高くなれば、移動平均線も右肩上がり、終値が徐々に低くなれば移動平均線が右肩下りになるので、現在のトレンドを把握することができます。

基本的な考え方

単純移動平均線の基本的な考え方ですが、

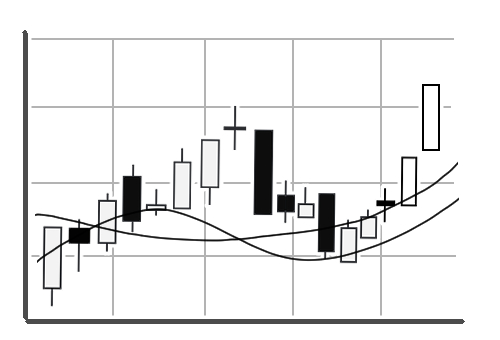

移動平均線が上向きなら上昇トレンド、横ばいなら方向感の見えない保ち合い局面、下向きなら下降トレンドと判断できます。

またローソク足が移動平均線の上側にあれば強い相場、下側にあれば弱い相場であると判断できます。

つまり株式現物取引であれば、移動平均線の上側にローソク足がある場合は含み益の投資家がほとんどで、移動平均線の下側にローソク足がある場合は含み損を抱えた投資家が大多数を占めるということがわかります。

基本的な期間設定

移動平均線の期間は個人で自由に設定可能ですが、証券会社のデフォルトで設定されている期間が多くの投資家に利用されている基本的な期間ですのでそのまま利用することが望ましいと思います。

諸説ありますが、よく扱われている期間設定を以下に記載します。

日足:5日、20日、25日、50日、75日、100日、200日

週足:9週、13週、26週、52週

月足:6ヶ月、12ヶ月、24ヶ月、60ヶ月

私自身、短期トレードメインのため5分足、1時間足、4時間足、日足チャートをよく使うのですが、全ての時間軸に20、75、100、200期間を使うことが多いです。

また移動平均線は大衆心理が反映されているので、ローソク足が機能していそうな期間に合わせることも有用であるかと思います。

移動平均線を使って売買ポイントを探る

移動平均線を用いた手法は主に3つが挙げられます。

- 移動平均線乖離率

- グランビルの法則

- ゴールデンクロス&デッドクロス

それぞれについて解説します。

移動平均線乖離率

移動平均線乖離率はその名の通り、株価がどのくらい移動平均線から乖離しているかを測るもの。

移動平均線はローソク足を引き付ける力が働いているので、移動平均線からある程度、乖離が発生するとローソク足は再び移動平均線に近づいてきます。

グランビルの法則と被る点がありますが、その調整を利用して、逆張りで利益を狙うという手法になります。

ただし、移動平均線乖離率を用いた手法には弱点があります。

それは乖離率の目安はないのでどこで反転するか予想ができないことです。また逆張り手法となるので、タイミングを間違えれば大きな損失を抱えることにもなり兼ねません。

移動平均線乖離率を用いるのであれば、他に水平線やトレンドラインなど併用することが望ましいと言えます。

平均線乖離率を使ってトレードしてた時もありましたが、勝率は極めて低いので、今ではほとんどやっていません。

グランビルの法則

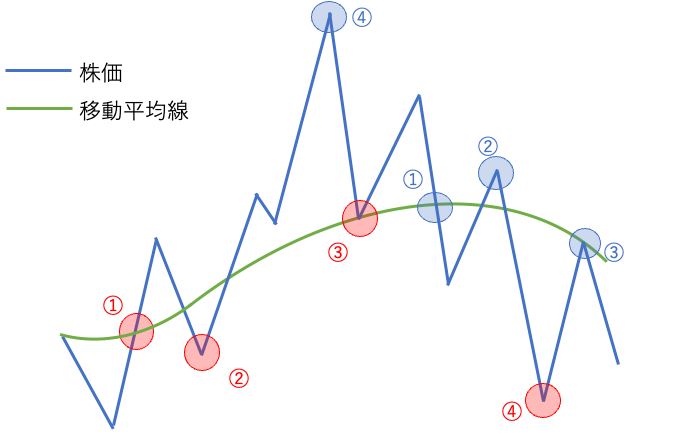

アメリカのチャート分析家ジョゼフ・E・グランビル氏が考案した法則。移動平均線と株価の乖離や方向性を見ることで、株価の先行きを判断し、買い4通り、売り4通りの8つの法則で述べられています。

買い①:移動平均線が水平または上昇中にローソク足が上抜け

買い②:移動平均線が上昇中でローソク足が一時的に下抜け後、再上昇

買い③:移動平均線が上昇中でローソク足が下抜けせずに再上昇

買い④:移動平均線が下降中でローソク足も下落し、移動平均線から乖離が発生

売り①:移動平均線が水平または下降中にローソク足が下抜け

売り②:移動平均線が下降中でローソク足が一時的に上抜け後、再下降

売り③:移動平均線が下降中でローソク足が上抜けせずに再下降

売り④:移動平均線が上昇中でローソク足も上昇し、移動平均線から乖離が発生

移動平均線乖離率の項目でも前述しましたが、買いと売りの④は逆張りになるので、極めて難しいと思います。

順張りに徹するという意味でも、①、②、③が望ましく、ダウ理論の考え方を併用すれば損切りのラインも設定しやすいので、売買タイミングを図る上では非常に有用であると思います。

前回、ダウ理論についての記事も書いていますので合わせて読んでいただけたら嬉しいです。

ゴールデン・クロス&デッド・クロス

異なる期間を設定した2本の移動平均線を利用して相場の転換点を探る手法。

移動平均線は、設定する期間が長くなるほど変動が緩やかになり、価格の変動に対して反応が鈍くなるという特徴があるので、長期の平均値と短期の平均値の方向性や位置関係から値動きを予想します。

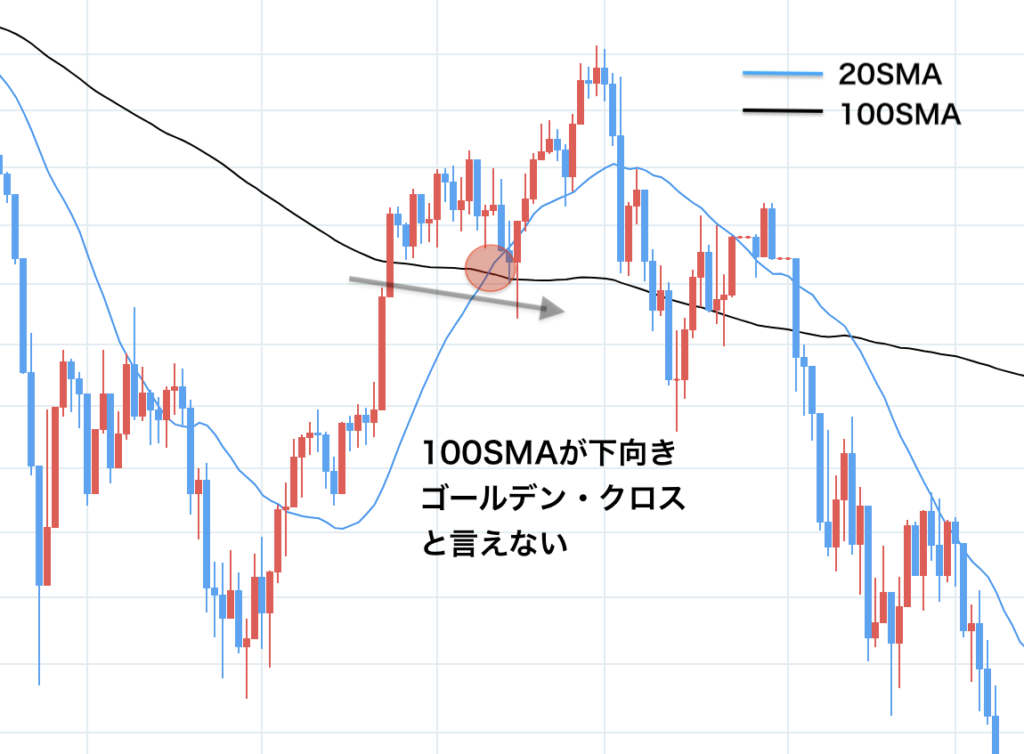

- ゴールデン・クロス

短期の移動平均線が、長期の移動平均線を下から上へ交差することをゴールデン・クロスと言います。

長期的な値動きに対して、短期的な値動きが強く上昇している場合に出現する買いのサインとなります。

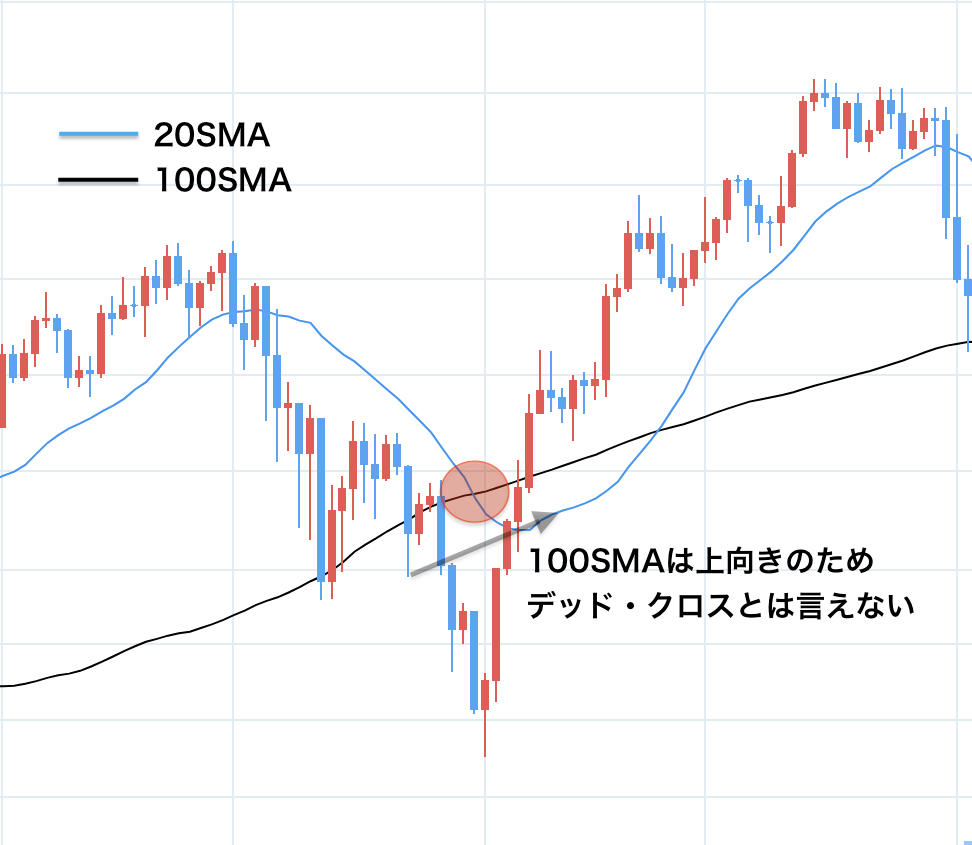

- デッド・クロス

ゴールデン・クロスの逆で、短期の移動平均線が、長期の移動平均線を上から下へ交差することをデッド・クロスと言います。

長期的な値動きに対して、短期的に強く下落している場合に出現し、売りのサインとなります。

ここで注意点があり、ゴールデン・クロスの場合は長期移動平均線が水平か上向いている時、デッド・クロスの場合は長期移動平均線が水平か下向いている時に機能していきます。

当然ですが、短期的なトレンドよりも長期的なトレンドの方が強い影響を与えます。

短期移動平均線が長期移動平均線を下から上へ交差した際に、長期移動平均線が下向きである場合は下降トレンドが強く、逆に短期移動平均線が長期移動平均線を上から下へ交差した際に、長期移動平均線が上向きである場合は上昇トレンドが強いため、短期的な調整であることが多く、ゴールデン・クロス、デッド・クロスが機能しません。

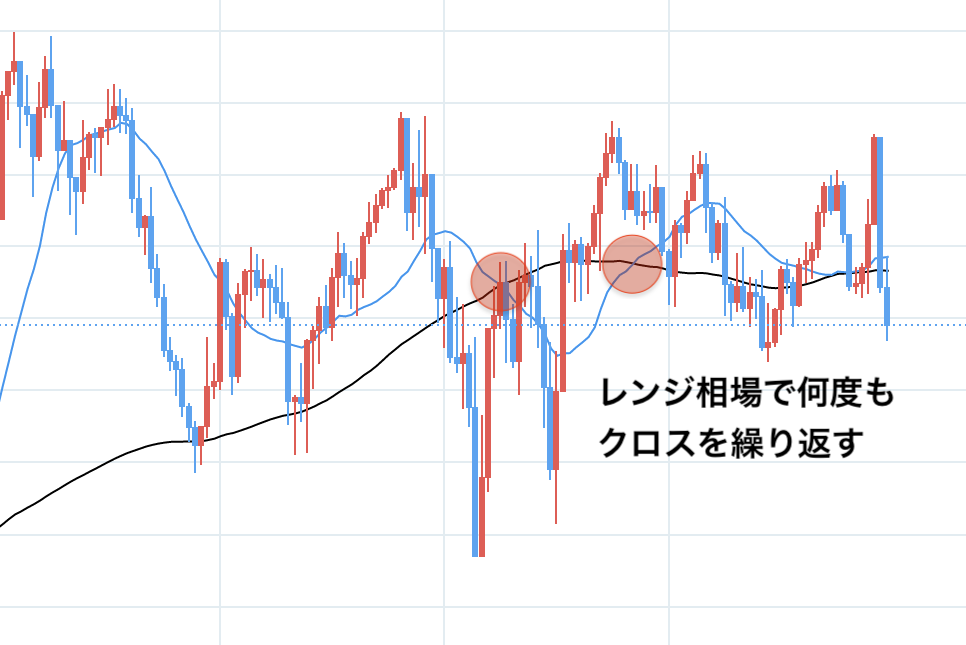

また弱点もあり、レンジ相場のような方向性が見えない場合はうまく機能しないです。

ちなみに補足として私自身は5SMAは使用しません。

なぜならば期間が短すぎるのでローソク足とほぼ追従しているからです。

裏を返せば、株価の動き自体がほぼ5SMAとして認識もできるので、ローソク足と移動平均線で交差したと判断しても良いと思います。

ここまで説明しておいてなんですが、私はゴールデン・クロス、デッド・クロスをエントリーポイントとして判断してないです。

ゴールデン・クロス、デッド・クロスではエントリータイミングが少し遅い気がしますし、相場はレンジの割合がほとんどですので、ゴールデン・クロス、デッド・クロスを使った手法の勝率は低いと思ってます。

長期投資はシンプルに考えれば良い!

移動平均線は長期間に設定すれば動きが鈍くなるのでトレンド転換の判断が遅れるし、短すぎても動きが上下しやすくなるので、トレンドの方向性が見えなくなってしまいます。

そこで日足チャートを使って中長期的な投資をするのであれば短期間と長期間の間をとって100SMAのみ使えばいいのではないかと思います。

100SMAが上向きなら買う。下向きなら売る。

移動平均線が横ばいなら何もしない。非常にシンプルです。

実際にチャートで評価してみましょう。

みんな大好きS&P500の日足チャートで2015年から2020年の6年間を切り取りました。

100SMAが上向きの期間を赤く囲んでいます。

100SMAが上向きの時は株価が下落してもすぐに戻ることが多いです。

しかし下向きのときには下落幅大きいです。

20SMAのチャート

ローソク足に追従するように移動平均線の上下が激しいです。

短期的にトレンドの方向性が上下にブレるので長期投資では活用できません。

200SMAのチャート

100SMAと比べて緩やかで株価が下落した時も横ばいまたは少し下向きになる程度なので下落トレンドを捉えにくいです。

個別株のファーストリテイリングもみてみましょう。

うん。長期投資では100SMAのみで判断できそうだな。

尚、長期投資ではあるものの売却も考慮した手法で考えていますので、長期積立投資においては株価の安いところで買った方が良いので赤く囲んだ期間ではなく、下落したタイミングで積み立てた方がパフォーマンスが良いのは明らかです。つまり投資スタイルに合わせて判断すべきということです。

まとめ

いかがでしたでしょうか。

今回は単純移動平均線について記事を書きました。

移動平均線は、非常にシンプルで相場状況を簡便に判断できるツールとして、多くの投資家に利用されているテクニカル指標です。また移動平均線がテクニカル分析の基本とされるのは、他の数多くのテクニカル指標に移動平均線の考え方が応用されているためです。

しかし、移動平均線には弱点があり、過去の終値の平均から計算されるため株価の変動に対して移動平均線の反応が遅いです。それ故、ゴールデン・クロスやデッド・クロスでのエントリーポイントが遅いというのは当然のことなのです。

先行指標ではないことを念頭に置き、過去の値動きから、現時点での相場状況がどうなっているのかを判断すべく、他のテクニカル指標と組み合わせることが賢明であると言えます。

また移動平均線とローソク足の位置関係から含み益の投資家や含み損を抱える投資家の判断ができるため、投資家心理が反映された指標ということも頭に入れておくとマーケット参加者の行動を読み取る判断材料になるとも言えます。

ぜひ自分なりの移動平均線の扱い方を確立していただけたらと思います。

にほんブログ村

金融・投資(全般)ランキング

コメント