昨今、コロナウイルス感染拡大により、職を失ってしまったり、収入が激減してしまった方も多く、不安を抱える方が多くいらっしゃるのが現状です。

またそれに伴い「生活防衛資金」という言葉をよく耳にすることが増えてきました。

今回は生活防衛資金について、私の考えを元に記事にしました。

結論を申し上げると私は生活防衛資金は不要と考えております。

生活防衛資金とは

生活防衛資金とは今回のコロナウイルス感染拡大による失業や収入減、病気や怪我、災害などの不測の事態のために備える現金のことで一般的に投資に回さない無リスク資産のことを指します。

無リスク資産とは元本割れのしない資産のことで普通預金や定期預金、個人向け国債、MRFなどが挙げられます。

対して株式や投資信託などはリスク資産と言われます。

生活防衛資金は年齢や家族構成、一ヶ月の支出額により必要となる額が異なってきます。

様々なメディアで取り上げられるのは1ヶ月分の支出額の3ヶ月から1年分で個々の生活環境に合わせて諸説あります。

公的なセーフティーネットを知る

生活防衛資金を考える前に、公的な制度を知るべきです。

- 失業保険

雇用保険の加入者が離職・失業した場合、原則として失業給付(基本手当)を受け取ることができる制度。年齢、雇用保険の加入期間、離職理由などによって受け取れる期間が異なる。

- 高額療養費制度

医療費の自己負担額が高額になった場合、超過分が払い戻される制度。

- 傷病手当金

病気や怪我で会社を長期間休むことで給与が望めなくなった場合、被保険者とその家族の生活を保障するために設けられた制度。

その他、リストラにおいても早期退職金制度も設けられていることが多いので短期間の不測の事態に耐えられる制度は整っているように思います。

家族構成で考える

大別すると、単身者や子どものいない夫婦、ファミリー世帯のパターンがあります。

もちろん子どもの人数や片働き、共働き、職業の安定性など、それぞれ環境により異なるが、一般的に望ましいとされている生活防衛資金をそれぞれまとめました。

単身者:3ヶ月分(50-60万円)

子どものいない夫婦:3ヶ月〜半年(100〜200万円)

ファミリー世帯:1年分(400万円)

ここで私の家族構成と生活背景を紹介します。

私、妻、子2人(4歳、1歳10ヶ月)の4人家族

私:年収620万円 + 短期トレード + 個人事業(ネットビジネス)

妻:年収330万円

財布は完全別。

固定費や日用品、外食などは私が負担、余った現金は全て投資。

食費や子どもの衣類などは妻が負担、余った現金は旅行のための貯蓄。

幸いにも私と妻は医療従事者のため、コロナウイルス感染拡大の影響で職業を失うこともなく、安定した収入を得られていました。

なぜ生活防衛資金を不要と考えるか

- 共働き夫婦でともに失業のリスクが低い

- 夫婦ともに30代で40代、50代と比べれば大病を患うリスクは低い

それでも不測の事態に陥った場合

- 公的な制度を活用する

- リスク資産を売却する

投資信託などの長期積立の売却タイミングは現金が必要になったときに換金することが合理的であると考えています。

また預金などは無リスク資産という枠組みですが、多額の生活防衛資金を持つこともリスクと考えています。

可能性はまだ低いですが、万が一、日銀が目論んでいるインフレ率2%が実現してしまえば、物価上昇による現金価値が目減りしてしまいます。

つまり多額の普通預金もローリスクに晒された資産と言えるわけです。

現金もポートフォリオの一部

私の投資スタイルは一ヶ月分の支出は現金で残しておき、余剰金は全て証券口座に入金しています。

すぐに金融商品に変えるわけではなく、いつでも買付できるように準備しておくのです。

そんな私は現金もポートフォリオの一部であると考えています。

以前にアセット・アロケーションの記事を書きましたので合わせて読んでいただけると嬉しく思います。

証券口座の現金比率は10〜20%で維持しており、株価の上昇しそうな局面で買い増しするためであったり、大きな支出がある時に出金できるようにしています。

もちろん株価の大暴落時などは売却して現金比率を高めるように調整することもあります。

そのため特段、生活防衛資金を準備する必要はなく、ポートフォリオをコントロールすることで、現金を捻出することができるという仕組みを作っているのです。

長期インデックス分散投資≒生活防衛資金という考え方です。

生活防衛資金よりインデックス投資を優先する

一般的に推奨されている生活防衛資金を準備することを気にするあまり投資になかなか手が出せないといったことが起こり得ます。

もちろん個別株投資などはリスクがあるため、資産が増えるまではインデックス投資やETFなどで資産形成をしていくことが望ましいと考えています。

若いうちはまだ十分な貯蓄もないため、なかなか投資をする勇気が出ない方もいると思います。

しかし若いからこそ、少しの失敗でも取り返すのは容易であるし、リスクを取りやすいのであって、むしろ投資をやらないことの方がもったいないと感じます。

インデックス投資は長期×積立×分散をすることによりなるべくリスクを抑えて資産を形成していくので若いうちから始めた方が有利に働くのです。

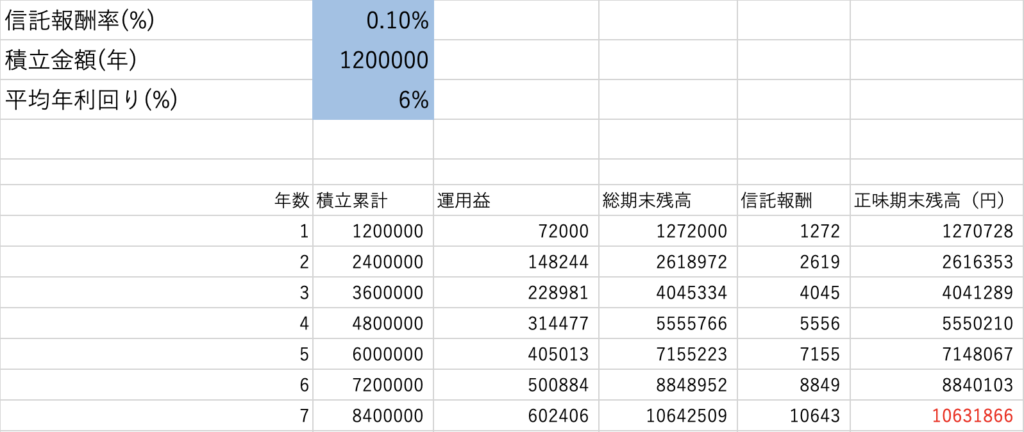

例えば毎月10万円を経費率0.1%のファンドで積立、平均年利6%で運用することができればおよそ7年で1000万円の資産形成をすることが可能になります。

私が推奨しているポートフォリオの現金比率10%〜20%で考えれば、1000万円資産形成に成功するだけで200万円の生活防衛資金を手にしたも同然と言えます。

このように貯蓄だけでは時間がかかってしまいますが、インデックス投資をすることにより、加速度的に資産を増やし、生活防衛資金まで作り出してくれるのです。

まとめ

私は生活防衛資金は不要であると考えます。

これが一般論ではなく、私の述べていることが全て正しいとは思えません。

しかし、生活防衛資金に注視するあまり投資に回す現金が少ないのは非効率的であると思います。

そのため長期×積立×分散によるインデックス投資を優先して始めることをおすすめします。

リスク軽減しながら資産形成をすると同時に生活防衛資金も作り出すことができるからです。

また資産形成の途中で、不測の事態に陥った場合でも売却することで2〜3日で換金することができるので、資金の流動性の観点からも問題ないことが言えます。

現金もポートフォリオの一部と考え、現金比率を10%〜20%程度保有しておくことで、株価暴落時の買い増し余力にもなり、大きな支出がある際には出金でき、柔軟に対応することができるようになります。

当然ですが、結婚式の資金や住宅購入の頭金など近い将来に予定される支出は別に貯蓄しておくことが大事になります。

ぜひ使う予定のない安心のための貯蓄は抑えて、積極的に資産形成に挑戦していただけたらなと思います。

金融・投資(全般)ランキング

コメント